SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Credit Suisse: российский рынок акций - самый лучший

- 14 марта 2011, 16:33

- |

- Credit Suisse называет РФР своим фаворитом.

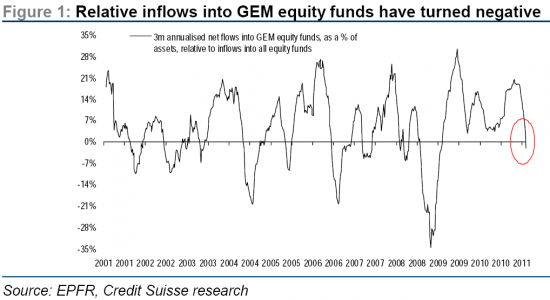

- В общем-то тут нового ничего нет, РФР судя по данным EPFR уже далеко не первую неделю фаворит у инвесторов.

- CS рекомендует держать Россию в портфеле на 10% выше доли в мировых индексах

- С 17 ноября 2010 РФР опередил рынок EMEA на 19%

- С 5 ноября мы опередили индекс MSCI EM на 26%

- Индекс РТС имеет потенциал роста как минимум еще 10% и может достичь уровня 2200 пунктов в этом году.

- Почему надо покупать российские акции?

- Российская нефтянка стоит как при цене на нефть Brent $70

- Индикаторы росс ликвидности указывают на уверенный рост индексов

- Опережающие индикаторы говорят о сохранении восстановления российской экономики

- Возможно дальнейшее укрепление рубля

- Регрессионая модель показывает потенциал РТС 12% до конца 2011

- Рост активности M&A на росс рынке может привести к снгижению стоимости заемного капитала

- Кредитный рост в частном секторе восстанавливается

- Нефтегазовый сектор РФ недооценен к своим историческим параметрам.

- регион EMEA сейчас популярен у инвесторов, притоки капитала поддерживают РФР, перекупленности нет.

- По сравнению с докризисными уровнями РФР до сих пор является отстающим фондовым рынком среди развивающихся стран.

- комментировать

- Комментарии ( 16 )

dr-mart |Credit Suisse о фондовых рынках развивающихся стран

- 10 февраля 2011, 18:44

- |

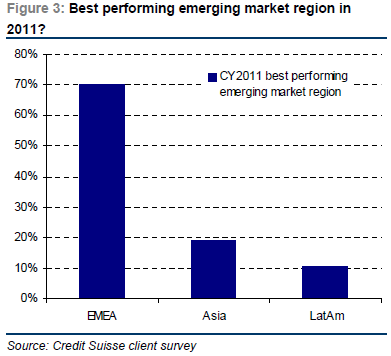

На 2 мес. сократили долю портфеля на развивающихся рынках:

- Опережающие индикаторы Европы показывают резкое замедление EM по сравнению с развитыми рынками

- Высокие цены на продукты питания означ что инфляция будет расти до середины года

- Капитуляция не закончилась

- EM должны торговаться с премией 20-30% к развитым рынкам (сейчас дисконт составляет 10%)

- Премия должна быть обсуловлена сильными темпами роста и ростом производительности

- Балансы у правительств, банков и компаний развивающихся стран лучше

- Валюты недооценены

- Инфляция — основная проблема.

- Пока серьезный перегрев есть только в Бразилии, Аргентине, Индии.

- ФР развивающихся стран опережают развитые рынки 86% времени, когда глобальный рост ускоряется.

- Самые дешевые рынки EM сейчас — Россия, Корея, Китай. Индия — самый дорогой рынок.

dr-mart |Мы все ждем плохих новостей и коррекции рынка. А вдруг будет наоборот?

- 19 января 2011, 14:46

- |

Credit Suisse сегодня пишет о вероятных позитивных сюрпризах в 2011:

- Рост ВВП составит 5% в 1 полугодии, доллар улетит наверх

- Цены на жилье в США начнут расти в 2011

- Доходности 10-летних облигаций вырастут сверх 5%

- Рост экономики Китая ускорится

- Индекс S&P500 достигнет 1600

- Европа-дефолт)

- Золото $2000

- Автомобильный сектор будет лучшим сектором 2 год подряд

- Защитные акции будут лучше рынка несмотря на рост рынка

- Акции Банков будут лучше рынка на 10% в 2011

- И цены на продовольствие продолжат резко расти

dr-mart |Опрос глобальных инвесторов на развивающихся рынках от Credit Sussie

- 18 января 2011, 15:47

- |

Credit Sussie:

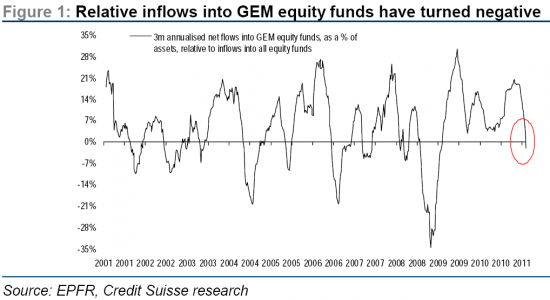

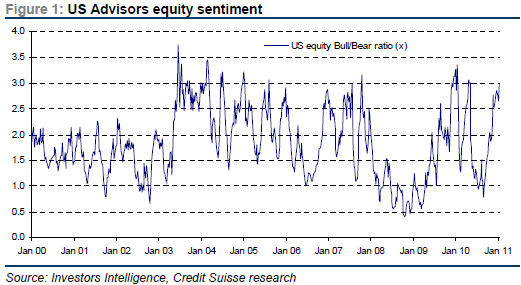

* Я января 2000 года текущее соотношение быков/медведей на американском рынке акций было выше только 3,3% времени.

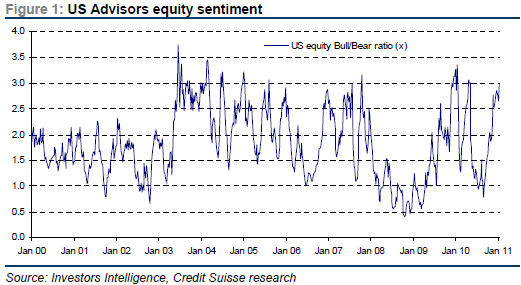

* Из 80 инвесторов в развивающиеся рынки по всему миру, с которыми мы общались, только 2 ожидали негативный результат по итогам 2011 года.

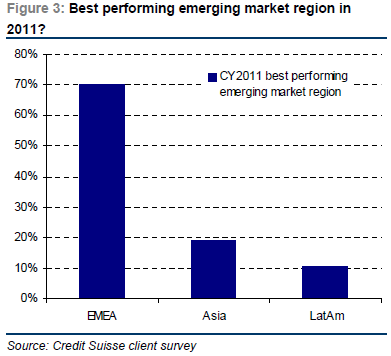

* 70% опрошенных полагают, что рынки EMEA (куда входит РФ), будут самым прибыльным классом активов

* Только 23% полагают, что одно лишь QE2 может помочь американской экономике восстановиться. Другими словами, инвесторы ждут что будет QE3

* 68% отметили, что уже начали хеджироваться от инфляции

* Мы придерживаемся мнения, что рынок EMEA вырастет на 25% в 2011.

* мы хотим напомнить о рисках, которые есть сейчас на рынках:

* Необходимо увидеть баланс в восстановлении экономики США

* Возможны меры по контролю за иностранным капиталом в случае появления пузырей на рынках (налоги, пошлины и тп)

* рефинансирование госдолга периферийных стран еврозоны

* рост цен на сырье

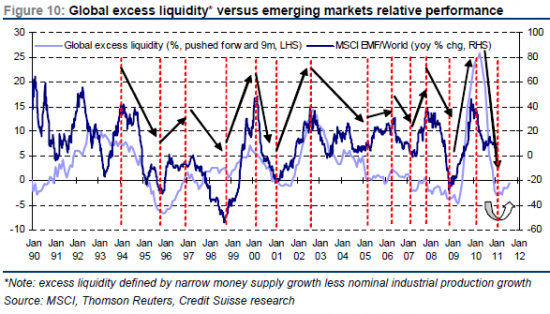

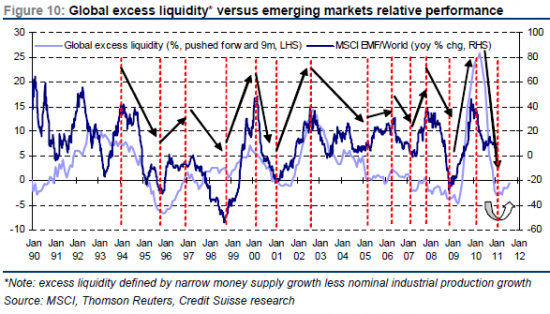

А вот еще интересная картинка:

Картинка отмечает прямую зависимость рынков от уровня ликвидности. Если вы думаете, что избыточная ликвидность будет сокращаться, то скорее всего рынок пойдет вниз. А когда она будет сокращаться? Если на первый план выйдет инфляционная угроза.

Картинка отмечает прямую зависимость рынков от уровня ликвидности. Если вы думаете, что избыточная ликвидность будет сокращаться, то скорее всего рынок пойдет вниз. А когда она будет сокращаться? Если на первый план выйдет инфляционная угроза.

А вот так выглядят притоки средств на развивающиеся рынки:

Что заставляет задуматься правильства некоторых стран ио контроле над притоком капитала.

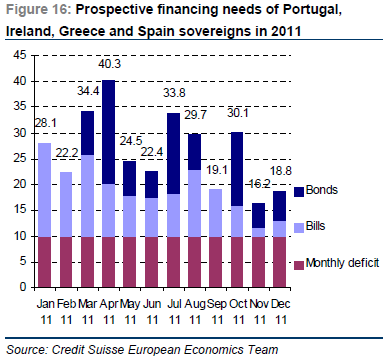

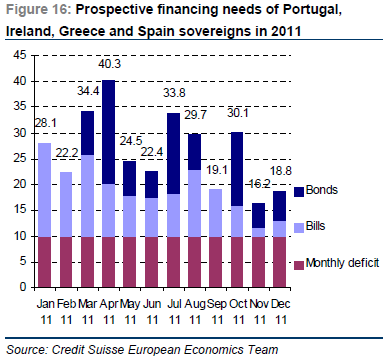

Ну и для кучи, чтобы вы понимали, сколько денег потребуется периферийным странам ЕС для финансирования своих потребностей в капитале на выплату долгов и закрытия бюджетных дыр:

Мое мнение: Время для долгосрочных инвестиций проходит. Сейчас долгосрочным надо бы выходить, пока дают, и ждать более выгодной цены для входа. Не думаю, что глобальная ликвидность будет сильно расти в 2011. Единственный печатный станок останется в США. И именно по этой причине я жду, что доллар будет слабеть в 2011

* Я января 2000 года текущее соотношение быков/медведей на американском рынке акций было выше только 3,3% времени.

* Из 80 инвесторов в развивающиеся рынки по всему миру, с которыми мы общались, только 2 ожидали негативный результат по итогам 2011 года.

* 70% опрошенных полагают, что рынки EMEA (куда входит РФ), будут самым прибыльным классом активов

* Только 23% полагают, что одно лишь QE2 может помочь американской экономике восстановиться. Другими словами, инвесторы ждут что будет QE3

* 68% отметили, что уже начали хеджироваться от инфляции

* Мы придерживаемся мнения, что рынок EMEA вырастет на 25% в 2011.

* мы хотим напомнить о рисках, которые есть сейчас на рынках:

* Необходимо увидеть баланс в восстановлении экономики США

* Возможны меры по контролю за иностранным капиталом в случае появления пузырей на рынках (налоги, пошлины и тп)

* рефинансирование госдолга периферийных стран еврозоны

* рост цен на сырье

А вот еще интересная картинка:

Картинка отмечает прямую зависимость рынков от уровня ликвидности. Если вы думаете, что избыточная ликвидность будет сокращаться, то скорее всего рынок пойдет вниз. А когда она будет сокращаться? Если на первый план выйдет инфляционная угроза.

Картинка отмечает прямую зависимость рынков от уровня ликвидности. Если вы думаете, что избыточная ликвидность будет сокращаться, то скорее всего рынок пойдет вниз. А когда она будет сокращаться? Если на первый план выйдет инфляционная угроза.А вот так выглядят притоки средств на развивающиеся рынки:

Что заставляет задуматься правильства некоторых стран ио контроле над притоком капитала.

Ну и для кучи, чтобы вы понимали, сколько денег потребуется периферийным странам ЕС для финансирования своих потребностей в капитале на выплату долгов и закрытия бюджетных дыр:

Мое мнение: Время для долгосрочных инвестиций проходит. Сейчас долгосрочным надо бы выходить, пока дают, и ждать более выгодной цены для входа. Не думаю, что глобальная ликвидность будет сильно расти в 2011. Единственный печатный станок останется в США. И именно по этой причине я жду, что доллар будет слабеть в 2011

dr-mart |Credit Suisse говорит, что повышение ставки в Китае вероятно

- 01 декабря 2010, 00:00

- |

10:38.

![[info]](http://files.livejournal.com/userhead/122) dr_mart :)

dr_mart :)

- Сегодня рынок с утра заряжен оптимизмом благодаря стате из Китая

- Индекс PMI производственный вырос до 55.2 — максимум за 7 мес.

- Аналы ждали 54.7.

- Стата неплохая, но Меррилл Линч говорит, что может быть плохой для рынка, т.к. это приведет к росту ожиданий повышения ставки.

- Credit Suisse говорит, что повышение ставки в Китае вероятно около 13 декабря, когда будет опубликована гос статистика.

- Сегодня:

- 16:15 рынок труда ADP

- 18:00 ISM

- Повторю, что в последнее время не было особых поводов для снижения кроме самого рыночного сентимента.

- С логической точки зрения рынок должен продолжить расти, если не появится новая негативная информация.

- Индикаторы вновь перевернулись в покупку, однако в боковике. который мы наблюдаем, постоянное следование сигналам может привести к существенным потерям.

- Надо следить за пробитием треугольника, который ниже обрисовал dk777.

- upd. 11:26. Треугольник пробиваем

dr-mart |Стратегия по акциям Credit Suisse

- 10 ноября 2010, 00:00

- |

13:52. Credit Suisse:

• Потенциал роста до середины 2011 11%

• Во 2-м полугодии 2011 видим боковик

• Рост мировой экономики достиг потолка

• QE2 обеспечит рост ВВП США 3-4% на ближ годы

• Акции – дешевый хедж от инфляции.

• Негативный эффект лишь при инфляционных ожиданиях выше 4% (сейчас 2.6%)

• Когда кредитные спреды были последний раз на текущих уровнях, акции были на 20% выше.

• Инвесторы все еще опасаются дефляции, хотя это уже очень маловероятно

• Настроение по акциям и аппетит к риску чуть выше нейтрального уровня

• Обычно с октября по март рынки растут

• С 1950 года третий год президентского срока США никогда не был отрицательным для рынка акций

• Во время QE1 рынок акций вырос в 2 раза

• Вкладываться надо на развивающиеся страны

• Дисконт P/E EM составляет 4%, а должна быть премия в 20-30%

• Премия должна отражать рост производительности, полож торговый баланс, недооцененные валюты (кр Лат Америки), и более высокую рентабельность

• Отдаем предпочтение: Россия, Корея и Китай

• Евро на время может вырасти до 1,50-1,60.

• Пока евро выше 1,26, европейский рынок акций не будет лучше других мировых рынков

![[info]](http://files.livejournal.com/userhead/122) dr_mart

dr_mart

• Потенциал роста до середины 2011 11%

• Во 2-м полугодии 2011 видим боковик

• Рост мировой экономики достиг потолка

• QE2 обеспечит рост ВВП США 3-4% на ближ годы

• Акции – дешевый хедж от инфляции.

• Негативный эффект лишь при инфляционных ожиданиях выше 4% (сейчас 2.6%)

• Когда кредитные спреды были последний раз на текущих уровнях, акции были на 20% выше.

• Инвесторы все еще опасаются дефляции, хотя это уже очень маловероятно

• Настроение по акциям и аппетит к риску чуть выше нейтрального уровня

• Обычно с октября по март рынки растут

• С 1950 года третий год президентского срока США никогда не был отрицательным для рынка акций

• Во время QE1 рынок акций вырос в 2 раза

• Вкладываться надо на развивающиеся страны

• Дисконт P/E EM составляет 4%, а должна быть премия в 20-30%

• Премия должна отражать рост производительности, полож торговый баланс, недооцененные валюты (кр Лат Америки), и более высокую рентабельность

• Отдаем предпочтение: Россия, Корея и Китай

• Евро на время может вырасти до 1,50-1,60.

• Пока евро выше 1,26, европейский рынок акций не будет лучше других мировых рынков

dr-mart |Обзор фондового рынка

- 09 августа 2010, 00:00

- |

19:27

• Данные SEC:

• GS терял деньги целых 10 дней во 2-м квартале.

• Всего они делают деньги 85% времени.

• В 1-м1 у них не было ни одного убыточного дня.

• 3 дня они теряли больше $100 млн за день

• 17 дней они делали больше $100м

•

• CFTC

• Хедж-фонды увеличили позы в нефтяных фучах и опционах до макс за 13 недель

• За неделю по 3 августа чистый лонг вырос на 24% до 135833 – макс с 4 мая.

• Длинная поза наращивается уже 4 недели

• На эту неделю аналитики BBG наиболее пессимистичны с июля 2009 28 из 46 ожидают снижения.

•

• Аналитики ждут роста по S&P500

• 12 стратегов ждут средний рост до 1242. (+20%)

• JPM Томас Ли: +16% SP500 к концу года на фоне роста прибылей.

• BOFA Дэвид Бьянко: SP500 достигнет 1300 на фоне рекордно низких ставок.

• Credit Suisse Эндрю Гартвэйт: 1270 (+13%)

• Barclays Барри Кнапп 1210. Рынок вырастет после ноябрьских выборов

• BOFA Этан Харрис (эк-ст): новое фин регулирование затормозит рост

•

• Компании копят наличку 6 кварталов подряд на фоне экономии.

• Сейчас она достигла $836 млрд.

• P/E = 15, на 16% меньше исторической средней с 1937 (скорр на ставку)

• 443 компании SP500 отчитались, 338 – лучше прогноза.

• 5 кварталов подряд более 70% компаний лучше прогноза.

• с 1999 г. аналитики переоценивают рост в среднем на 8.1%

•

• Goldman Sachs

• понизил прогнозы по экономике 2 крупн стран

• Япония +1.4% 2011 против 1.7%

• США 1.9% против 2.5%

• Повод: господдержка перестает действовать

•

• 10 авг 22:15мск ФРС

• ФРС может понизить оценку экономики США

• Скорее всего обойдется без новых мер поддержки экономики

• Возможно, они могут реинвестировать средства от истекающих облигаций на балансе ФРС

• Аналы уверены, что прежде чем ФРС на что-то серьезное решится, пройдет несколько месяцев.

•

• Темы дня РФР:

• Трейдеры покинули рабочие места в МСК в связи с жарой

• Газпром обогнал Сбер по оборотам.

• Лидеры: РТКМ-П, ГМК, Акрон

• Теханалитики: по ГП есть шанс сломать боковой тренд

• Волошин подписал протокол ВОСА ГМК. Теперь можно выплатить дивиденды 210руб

• Полюс увеличил добычу золота на 5% в 1п

• Роснефть заплатила $400М дочке юкоса – Юкос-Капитал

dr-mart

• Данные SEC:

• GS терял деньги целых 10 дней во 2-м квартале.

• Всего они делают деньги 85% времени.

• В 1-м1 у них не было ни одного убыточного дня.

• 3 дня они теряли больше $100 млн за день

• 17 дней они делали больше $100м

•

• CFTC

• Хедж-фонды увеличили позы в нефтяных фучах и опционах до макс за 13 недель

• За неделю по 3 августа чистый лонг вырос на 24% до 135833 – макс с 4 мая.

• Длинная поза наращивается уже 4 недели

• На эту неделю аналитики BBG наиболее пессимистичны с июля 2009 28 из 46 ожидают снижения.

•

• Аналитики ждут роста по S&P500

• 12 стратегов ждут средний рост до 1242. (+20%)

• JPM Томас Ли: +16% SP500 к концу года на фоне роста прибылей.

• BOFA Дэвид Бьянко: SP500 достигнет 1300 на фоне рекордно низких ставок.

• Credit Suisse Эндрю Гартвэйт: 1270 (+13%)

• Barclays Барри Кнапп 1210. Рынок вырастет после ноябрьских выборов

• BOFA Этан Харрис (эк-ст): новое фин регулирование затормозит рост

•

• Компании копят наличку 6 кварталов подряд на фоне экономии.

• Сейчас она достигла $836 млрд.

• P/E = 15, на 16% меньше исторической средней с 1937 (скорр на ставку)

• 443 компании SP500 отчитались, 338 – лучше прогноза.

• 5 кварталов подряд более 70% компаний лучше прогноза.

• с 1999 г. аналитики переоценивают рост в среднем на 8.1%

•

• Goldman Sachs

• понизил прогнозы по экономике 2 крупн стран

• Япония +1.4% 2011 против 1.7%

• США 1.9% против 2.5%

• Повод: господдержка перестает действовать

•

• 10 авг 22:15мск ФРС

• ФРС может понизить оценку экономики США

• Скорее всего обойдется без новых мер поддержки экономики

• Возможно, они могут реинвестировать средства от истекающих облигаций на балансе ФРС

• Аналы уверены, что прежде чем ФРС на что-то серьезное решится, пройдет несколько месяцев.

•

• Темы дня РФР:

• Трейдеры покинули рабочие места в МСК в связи с жарой

• Газпром обогнал Сбер по оборотам.

• Лидеры: РТКМ-П, ГМК, Акрон

• Теханалитики: по ГП есть шанс сломать боковой тренд

• Волошин подписал протокол ВОСА ГМК. Теперь можно выплатить дивиденды 210руб

• Полюс увеличил добычу золота на 5% в 1п

• Роснефть заплатила $400М дочке юкоса – Юкос-Капитал

dr-mart

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс